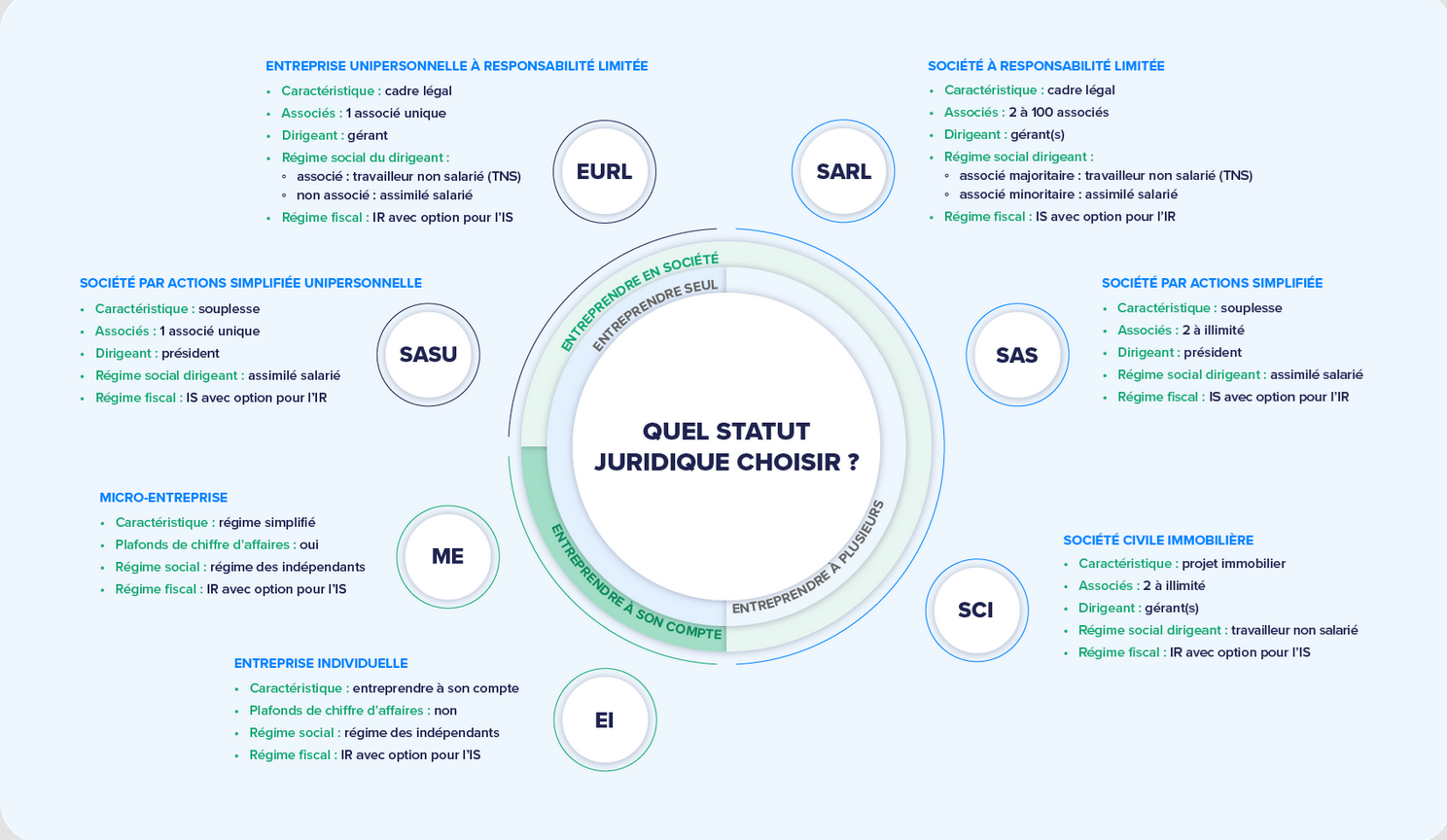

Pour créer son entreprise en France, il est important de choisir la forme juridique qui convient le mieux à son activité.

Les différentes formes juridiques offrent des avantages et des inconvénients, il est donc essentiel de prendre en compte certains critères tels que le nombre d’associés, le montant du capital social, l’étendue de la responsabilité, l’imposition des bénéfices, le régime social du gérant associé, ainsi que le régime fiscal et la crédibilité vis-à-vis des partenaires.

Examinons de plus près ces critères pour vous aider à prendre la décision la plus adaptée pour votre projet entrepreneurial en France.

- Points clés à retenir : créer son entreprise forme juridique

- Nombre d’associés

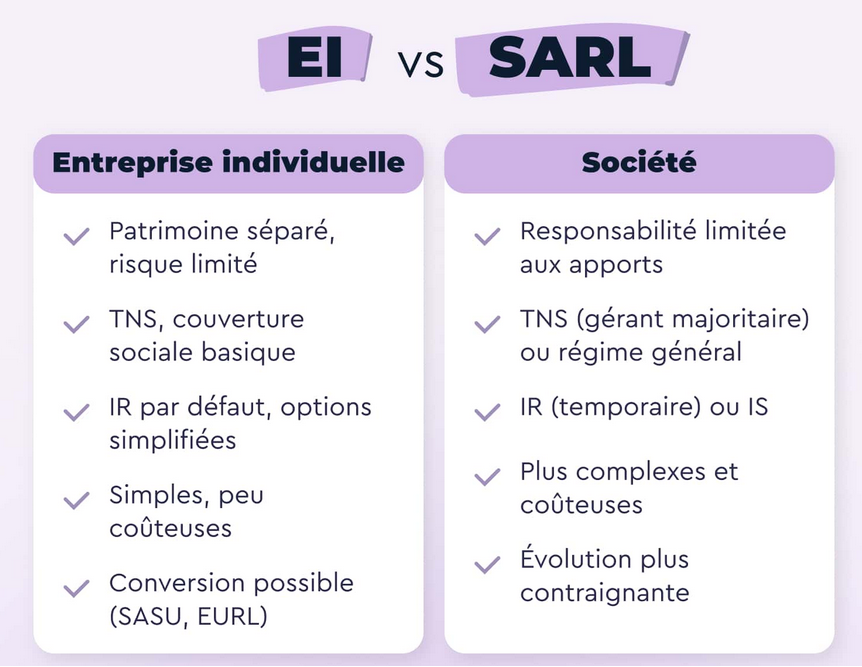

- Comparatif: Entreprise individuelle vs. Société

- Montant du capital social

- Étendue de la responsabilité

- Comparaison entre l’entreprise individuelle et la société

- Imposition des bénéfices

- Exemple: Comparaison de l’imposition des bénéfices entre une entreprise individuelle et une société soumise à l’IS

- Régime social du gérant associé

- Régime social des travailleurs non-salariés (TNS)

- Régime général de la sécurité sociale

- Imposition du gérant associé

- Organisation patrimoniale

- Incorporer votre entreprise : une meilleure protection patrimoniale

- Entreprise individuelle : impact sur votre patrimoine personnel

- Besoins financiers

- Le fonctionnement de l’entreprise

- Entreprise individuelle : l’autonomie du dirigeant

- Société : prise de décisions en équipe

- Formalités et obligations spécifiques

- Le régime social de l’entrepreneur et de l’entreprise

- Conclusion

- FAQ

- Quelles formes juridiques choisir pour créer son entreprise en France ?

- Quels critères prendre en compte pour choisir la forme juridique de mon entreprise en France ?

- Comment choisir la forme juridique de mon entreprise en fonction du nombre d’associés ?

- Comment choisir la forme juridique de mon entreprise en fonction du montant du capital social ?

- Comment choisir la forme juridique de mon entreprise en fonction de l’étendue de la responsabilité ?

- Comment choisir la forme juridique de mon entreprise en fonction de l’imposition des bénéfices ?

- Comment choisir la forme juridique de mon entreprise en fonction du régime social du gérant associé ?

- Comment choisir la forme juridique de mon entreprise en fonction de l’imposition du gérant associé ?

- Comment choisir la forme juridique de mon entreprise en fonction de l’organisation patrimoniale ?

- Comment choisir la forme juridique de mon entreprise en fonction des besoins financiers ?

- Comment fonctionne mon entreprise en fonction de la forme juridique choisie ?

- Quel est le régime social de l’entrepreneur et de l’entreprise en fonction de la forme juridique choisie ?

- Liens sources

Points clés à retenir : créer son entreprise forme juridique

- Le choix de la forme juridique dépend du nombre d’associés

- Le montant du capital social est à prendre en compte

- L’étendue de la responsabilité varie selon la forme juridique

- L’imposition des bénéfices diffère en fonction de la forme juridique choisie

- Le régime social du gérant associé doit être considéré

Avec BEntrepreneur, vous avez accès à une plateforme simple et accessible pour créer et gérer votre business en ligne de A à Z. Que ce soit pour une reconversion professionnelle ou pour un nouveau départ, vous pouvez facilement gérer vos tunnels de vente, votre e-commerce, vos communications et bien plus encore, le tout en un seul endroit. Cela vous permet de gagner du temps et d’optimiser vos efforts, sans complexité.

Nombre d’associés

Le choix statut juridique est étroitement lié au nombre d’associés impliqués dans votre projet. Certaines formes juridiques exigent au moins deux associés, tandis que d’autres offrent la possibilité de créer une entreprise individuelle.

Il est donc primordial de déterminer si vous souhaitez vous associer avec d’autres personnes ou si vous préférez exercer votre activité de manière indépendante.Exemple : créer son entreprise forme juridique

Si vous décidez de vous associer avec d’autres personnes, une société pourrait être la forme juridique la mieux adaptée. Elle permet de partager les responsabilités et les ressources financières avec vos associés, offrant ainsi une structure solide pour votre entreprise.

D’un autre côté, si vous préférez garder un contrôle total sur votre projet et n’avoir aucun associé, une entreprise individuelle peut être la solution idéale. Elle vous permettra de travailler de manière indépendante et de prendre toutes les décisions vous-même.

Quelle que soit votre décision, il est crucial de bien identifier vos besoins et vos objectifs avant de choisir la forme juridique de votre entreprise. Cela vous aidera à prendre la meilleure décision qui correspond à vos attentes et à votre vision entrepreneuriale.

Comparatif: Entreprise individuelle vs. Société

| Nombre d’associés | Responsabilité | Impôt sur les bénéfices | |

|---|---|---|---|

| Entreprise individuelle | Un seul associé | Responsabilité illimitée | Imposé au nom de l’entrepreneur |

| Société | Au moins deux associés | Responsabilité limitée au montant de l’apport en capital | Possibilité d’opter pour l’impôt sur les sociétés |

Il est important de noter que cette comparaison est simplifiée et qu’il existe d’autres aspects à considérer lors du choix de la forme juridique de votre entreprise. Il est recommandé de consulter un professionnel du droit ou un expert-comptable pour obtenir des conseils personnalisés en fonction de votre situation spécifique.

Montant du capital social

Lorsque vous créez votre entreprise, le montant du capital social est un élément essentiel à prendre en compte pour déterminer la forme juridique qui convient le mieux à votre projet. En effet, certaines formes juridiques exigent un capital social minimum, tandis que d’autres vous laissent la liberté de fixer le montant selon vos ressources financières et vos besoins.

Si vous disposez de ressources financières suffisantes pour constituer un capital social important, vous pourriez envisager des formes juridiques telles que la société anonyme (SA) ou la société par actions simplifiée (SAS), qui requièrent généralement un capital social plus élevé. Ces types de sociétés peuvent être attractifs pour les investisseurs potentiels et permettent une plus grande flexibilité pour le développement de votre entreprise.

D’un autre côté, si vous démarrez votre activité avec des ressources limitées, vous pourriez opter pour des formes juridiques telles que l’entreprise individuelle ou la micro-entreprise, qui ne nécessitent pas de capital social minimum. Cela vous permet de lancer rapidement votre entreprise sans avoir à mobiliser des fonds importants dès le départ.

Il est important de souligner que le montant du capital social n’est pas seulement une question de formalité administrative, mais aussi un élément qui peut influencer la crédibilité de votre entreprise vis-à-vis des partenaires commerciaux et des institutions financières. Un capital social plus élevé peut être perçu comme un signe de stabilité et de solvabilité, ce qui peut faciliter l’accès au financement et renforcer votre position sur le marché.

Par conséquent, il est essentiel de prendre en considération vos ressources financières, vos objectifs de croissance et vos ambitions pour votre entreprise afin de choisir la forme juridique adaptée à votre projet entrepreneurial.

Le montant du capital social est un critère crucial dans le choix de la forme juridique de votre entreprise. Il est donc important de bien évaluer vos ressources financières et vos besoins avant de prendre une décision. Que vous optiez pour un capital social important ou un capital minimum, chaque forme juridique présente ses avantages et ses inconvénients. Assurez-vous de consulter des experts ou des professionnels pour vous guider dans ce processus de choix afin de maximiser les chances de succès de votre entreprise.

Étendue de la responsabilité

Lorsque vous créez votre entreprise, l’un des critères essentiels à prendre en compte est l’étendue de la responsabilité. Ce facteur déterminera comment votre patrimoine personnel pourrait être affecté en cas de difficultés financières. En effet, selon la forme juridique choisie, la responsabilité de l’entrepreneur peut être limitée ou illimitée

Synthèse: créer son entreprise forme juridique

Si vous optez pour une entreprise individuelle, vous serez responsable de manière illimitée. Cela signifie que vos biens personnels pourraient être saisis pour couvrir les dettes de l’entreprise en cas de difficultés financières. Cette option peut s’avérer risquée si vous avez un patrimoine important à protéger.

En revanche, si vous choisissez une société, la responsabilité des associés sera généralement limitée au montant de leur apport en capital. Cela signifie que vos biens personnels seront protégés en tant qu’associé et que seuls les biens de la société seront engagés en cas de problèmes financiers. Cette option offre une plus grande sécurité pour votre patrimoine personnel.

Il est donc crucial d’évaluer attentivement vos risques financiers et de choisir une forme juridique qui protège au mieux vos intérêts personnels.

Comparaison entre l’entreprise individuelle et la société

| Caractéristiques | Entreprise Individuelle | Société |

|---|---|---|

| Responsabilité | Illimitée | Limitée au montant de l’apport en capital |

| Organisation patrimoniale | Patrimoine personnel lié au patrimoine professionnel | Patrimoine personnel distinct du patrimoine professionnel |

| Imposition des bénéfices | Imposition au nom personnel de l’entrepreneur | Option pour l’impôt sur les sociétés |

En résumé, si vous souhaitez protéger votre patrimoine personnel et limiter votre responsabilité en cas de difficultés financières, la création d’une société peut être une option plus appropriée. Cependant, il est important de consulter un expert juridique ou fiscal pour vous guider dans le choix de la forme juridique la mieux adaptée à votre activité et à vos objectifs (créer son entreprise forme juridique).

Imposition des bénéfices

L’imposition des bénéfices est un élément clé à prendre en compte lors du choix de la forme juridique de votre entreprise en France. Différentes formes juridiques, telles que l’entreprise individuelle ou les sociétés, ont des implications fiscales distinctes.

Dans le cas de l’entreprise individuelle, les bénéfices réalisés par l’entreprise sont imposés au nom personnel de l’entrepreneur, même s’ils ne sont pas distribués. Cela signifie que vous êtes imposé sur les bénéfices de votre entreprise en tant que revenu personnel.

Cependant, en optant pour une forme juridique de société, vous pouvez choisir de vous soumettre à l’impôt sur les sociétés (IS). L’option de l’IS vous permet de séparer la fiscalité de votre entreprise de votre propre fiscalité personnelle. Les bénéfices réalisés par votre société sont alors soumis à l’IS, avec un taux d’imposition spécifique.

En choisissant la bonne forme juridique pour votre entreprise, vous pouvez optimiser votre imposition des bénéfices. Si vous prévoyez de réinvestir une partie des bénéfices dans votre entreprise, opter pour une société soumise à l’IS peut être avantageux car vous ne serez imposé que sur les bénéfices distribués.

Exemple: Comparaison de l’imposition des bénéfices entre une entreprise individuelle et une société soumise à l’IS

| Forme juridique | Imposition des bénéfices |

|---|---|

| Entreprise individuelle | Les bénéfices sont imposés au nom personnel de l’entrepreneur, même s’ils ne sont pas distribués. |

| Société soumise à l’IS | Les bénéfices sont imposés au taux de l’IS, avec possibilité de choisir le moment de la distribution des bénéfices et de bénéficier ainsi d’une imposition différée. |

En conclusion, le choix de la forme juridique de votre entreprise aura un impact sur l’imposition de vos bénéfices. Il est essentiel de tenir compte des avantages et inconvénients fiscaux de chaque forme juridique afin de prendre la décision la plus adaptée à votre situation. Consultez un expert en fiscalité ou un avocat spécialisé pour obtenir des conseils personnalisés en fonction de votre projet entrepreneurial.

Régime social du gérant associé

Lorsque vous créez votre entreprise, le choix de sa forme juridique a un impact direct sur votre régime social en tant que gérant associé. En fonction de la forme juridique que vous choisissez, vous pouvez être affilié au régime social des travailleurs non-salariés (TNS) ou au régime général de la sécurité sociale.

Il est important de comprendre les implications de ce choix, car cela aura des conséquences sur votre couverture sociale, vos cotisations sociales et vos droits en tant que gérant associé. Voici un aperçu des deux régimes sociaux :

Régime social des travailleurs non-salariés (TNS)

Si vous optez pour une entreprise individuelle ou une société en nom collectif (SNC), vous serez affilié au régime social des travailleurs non-salariés (TNS). Ce régime vous impose certaines obligations en termes de cotisations sociales, mais vous offre également une certaine flexibilité en tant que gérant associé.

En tant que gérant associé TNS, vous serez responsable de vos cotisations sociales et de leur paiement à l’organisme compétent. Vous pourrez également bénéficier d’une couverture sociale telle que l’assurance maladie, l’assurance retraite, et d’autres prestations sociales prévues par le régime.

Régime général de la sécurité sociale

Si vous choisissez une société à responsabilité limitée (SARL) ou une société par actions simplifiée (SAS), vous relevez du régime général de la sécurité sociale. Cela signifie que vous serez affilié en tant que gérant associé au régime social des salariés.

En tant que gérant associé au régime général, vous bénéficiez d’une protection sociale plus étendue, incluant notamment l’assurance maladie, l’assurance retraite, les allocations familiales, et d’autres prestations sociales. Vos cotisations sociales seront prélevées automatiquement sur votre rémunération en tant que gérant associé.

Il est essentiel de bien comprendre les différences entre ces deux régimes sociaux avant de faire votre choix de forme juridique pour votre entreprise. Vous pouvez consulter un expert en la matière ou contacter les organismes compétents pour obtenir des conseils spécifiques à votre situation.

Imposition du gérant associé

Lorsque vous choisissez la forme juridique de votre entreprise, l’imposition du gérant associé est un critère à prendre en compte. Les rémunérations versées au gérant sont soumises à l’impôt sur le revenu, en fonction des règles propres à la catégorie de bénéfices dont relève l’activité de la société. Cependant, si votre société opte pour l’impôt sur les sociétés, la rémunération du gérant sera imposée à l’impôt sur le revenu dans la catégorie des traitements et salaires.

Il est important de comprendre les implications fiscales de la forme juridique choisie pour votre entreprise, car cela peut avoir un impact sur la manière dont vous serez imposé en tant que gérant associé. Il est donc conseillé de consulter un expert comptable ou un avocat spécialisé pour obtenir des conseils personnalisés et prendre une décision éclairée.

Organisation patrimoniale

Lorsque vous faites le choix de la forme juridique de votre entreprise, il est essentiel de prendre en considération l’organisation patrimoniale. Cet aspect revêt une importance significative, car il détermine la séparation ou non entre votre patrimoine personnel et professionnel. Selon la forme juridique choisie, vous pourrez bénéficier d’une meilleure protection de votre patrimoine personnel en cas de difficultés financières.

Dans le cas d’une entreprise individuelle, par exemple, il n’existe pas de distinction formelle entre votre patrimoine personnel et votre patrimoine professionnel. Cela signifie que si votre entreprise fait face à des dettes ou à des poursuites judiciaires, vos biens personnels pourraient être saisis pour régler ces obligations. Cela peut représenter un risque financier personnel important.

En revanche, en optant pour une structure juridique comme une société, vous pouvez bénéficier d’une séparation claire entre votre patrimoine personnel et votre patrimoine professionnel. Votre responsabilité se limite généralement au montant de votre apport en capital dans la société. Cela signifie que vos biens personnels sont protégés en cas de difficultés financières de votre entreprise.

Choisir une forme juridique offrant une organisation patrimoniale adéquate peut donc vous apporter une meilleure tranquillité d’esprit et préserver votre patrimoine personnel en cas de problèmes financiers dans votre entreprise.

Incorporer votre entreprise : une meilleure protection patrimoniale

Si vous envisagez d’incorporer votre entreprise, vous pouvez opter pour une SARL (Société à Responsabilité Limitée) ou une SAS (Société par Actions Simplifiée). Ces formes juridiques vous offrent généralement une protection patrimoniale plus solide en limitant votre responsabilité aux apports en capital réalisés.

- En SARL, par exemple, chaque associé ne peut être tenu responsable des dettes de la société qu’à hauteur de sa part dans le capital social.

- En SAS, les associés peuvent fixer librement les modalités de responsabilité dans les statuts de la société.

Cela signifie que si votre entreprise fait face à des difficultés financières, vos biens personnels sont protégés, à moins que vous n’ayez effectué des actes répréhensibles tels que la confusion de patrimoines ou la fraude.

Entreprise individuelle : impact sur votre patrimoine personnel

Si vous optez pour l’entreprise individuelle, il convient de noter que votre patrimoine personnel sera directement engagé dans les activités de votre entreprise. En cas de difficultés financières, vos créanciers pourront saisir vos biens personnels pour régler vos dettes professionnelles. Cela peut représenter un risque financier important pour vous et votre famille.

Il est donc important de bien évaluer les risques auxquels vous vous exposez en choisissant cette forme juridique. Si vous avez peu de biens personnels à protéger ou si vous exercez une activité à faible risque financier, l’entreprise individuelle peut être une option viable. Toutefois, si vous avez un patrimoine important à protéger ou si vous exercez une activité à risque financier élevé, il peut être préférable d’opter pour une structure juridique offrant une séparation entre votre patrimoine personnel et professionnel.

| Forme juridique | Organisation patrimoniale |

|---|---|

| Entreprise individuelle | Aucune distinction entre le patrimoine personnel et professionnel |

| Société (SARL, SAS) | Séparation claire et protection du patrimoine personnel |

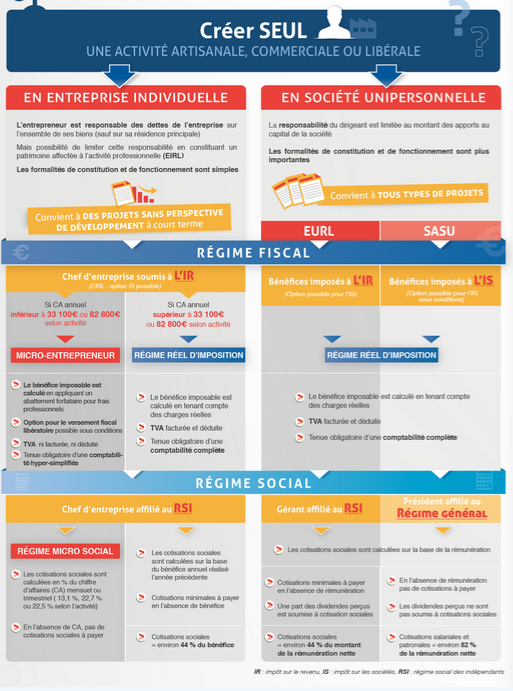

Infographie : creer son entreprise forme juridique (seul)

Besoins financiers

Le choix de la forme juridique de votre entreprise est crucial et doit prendre en compte plusieurs critères, dont vos besoins financiers. Si vous prévoyez d’avoir besoin de financements importants pour votre projet, certaines formes juridiques, comme les sociétés, peuvent être plus adaptées pour attirer des investisseurs. En optant pour une société, vous pourrez émettre des actions ou des parts sociales pour lever des fonds et développer votre activité. Cela vous permettra également de partager les risques financiers avec d’autres associés.

En revanche, si vos besoins financiers sont moins importants et que vous préférez garder un contrôle total sur votre entreprise, vous pouvez opter pour une entreprise individuelle. Ce statut ne nécessite pas de capital social minimum et vous permet de démarrer votre activité avec vos propres ressources. C’est une option idéale si vous souhaitez garder une gestion simplifiée et ne pas avoir à partager les bénéfices et les décisions avec d’autres associés.

« Le choix de la forme juridique de votre entreprise doit être en adéquation avec vos besoins financiers. Optez pour une société si vous avez besoin de financements importants, ou une entreprise individuelle si vous préférez garder un contrôle total sur vos ressources. »

Il est important d’évaluer attentivement vos besoins financiers avant de faire votre choix. Prenez en compte non seulement le capital dont vous avez besoin pour démarrer votre activité, mais également vos besoins de financements à court et à long terme. En fonction de votre industrie et de votre stratégie de croissance, vous devrez peut-être également prévoir des investissements futurs pour le développement de votre entreprise.

Une fois que vous avez évalué vos besoins financiers, vous pouvez choisir la forme juridique qui convient le mieux à votre projet. N’oubliez pas de vous renseigner sur les formalités de création d’entreprise et les obligations légales liées à chaque structure juridique. Cela vous permettra de prendre une décision éclairée et de vous lancer sur de bonnes bases.

N’oubliez pas que vous pouvez toujours obtenir des conseils juridiques et financiers pour vous aider dans ce processus. Un professionnel expérimenté pourra vous guider et répondre à toutes vos questions pour que vous puissiez choisir la forme juridique qui optimisera vos besoins financiers et votre entreprise.

Le fonctionnement de l’entreprise

Lorsque vous créez votre entreprise, le choix de sa forme juridique aura un impact significatif sur son fonctionnement. Que vous optiez pour une entreprise individuelle ou une société, les responsabilités et les décisions seront différentes.

Entreprise individuelle : l’autonomie du dirigeant

Dans une entreprise individuelle, vous avez l’avantage de décider seul et de manière autonome. Vous prenez toutes les décisions sans avoir à consulter d’autres associés ou actionnaires. Cette liberté d’action vous permet de mettre en œuvre rapidement vos idées et d’adapter votre entreprise à vos besoins sans contraintes supplémentaires.

Société : prise de décisions en équipe

En revanche, dans une société, vous devrez prendre des décisions en collaboration avec d’autres associés ou actionnaires. Les décisions importantes concernant la direction de l’entreprise devront être prises collectivement, lors d’assemblées générales ou de réunions de conseil. Cela garantit un fonctionnement démocratique de l’entreprise, mais peut ralentir le processus décisionnel.

Formalités et obligations spécifiques

Il est important de noter que dans une société, vous devrez vous conformer à des obligations et à des formalités supplémentaires. Par exemple, vous devrez rédiger des statuts, tenir des registres d’actions ou de parts sociales, organiser des assemblées générales et produire des comptes annuels. Ces démarches sont nécessaires pour garantir la bonne gouvernance de l’entreprise et assurer la transparence.

« Dans une entreprise individuelle, vous êtes seul maître à bord. Dans une société, les décisions se prennent en équipe, mais cela implique également plus de formalités administratives. »

Quelle que soit la forme juridique choisie, vous aurez à cœur de voir votre entreprise prospérer. Pensez à vous entourer de professionnels compétents pour vous accompagner dans la gestion de votre entreprise et vous aider à prendre les meilleures décisions.

Le régime social de l’entrepreneur et de l’entreprise

Lorsque vous créez votre entreprise et choisissez sa forme juridique, il est important de prendre en compte le régime social qui s’appliquera à vous en tant qu’entrepreneur et à votre entreprise en France. Le régime social détermine les obligations sociales et les cotisations que vous devrez payer en tant qu’entrepreneur, ainsi que les droits sociaux auxquels vous aurez accès.

Le choix de la forme juridique de votre entreprise aura un impact direct sur votre régime social en tant qu’entrepreneur. Selon la forme juridique choisie, vous serez soit considéré comme un travailleur non-salarié (TNS), soit comme un salarié.

En tant que travailleur non-salarié, vous serez affilié à la sécurité sociale des indépendants, anciennement appelée le Régime Social des Indépendants (RSI). Vous serez responsable du paiement de vos cotisations sociales et aurez également accès à des prestations sociales spécifiques aux travailleurs non-salariés.

En revanche, si vous choisissez une forme juridique qui vous permet d’être considéré comme un salarié, vous serez affilié au régime général de la sécurité sociale. Dans ce cas, vos cotisations sociales seront calculées en fonction de votre rémunération et vous bénéficierez des mêmes droits sociaux que les salariés.

Il est important de noter que certaines formes juridiques, comme l’entreprise individuelle, font automatiquement de vous un travailleur non-salarié. Cependant, d’autres formes juridiques, comme la société par actions simplifiée (SAS) ou la société à responsabilité limitée (SARL), vous permettent d’opter pour le régime général de la sécurité sociale.

La création de votre entreprise et le choix de sa forme juridique sont essentiels pour déterminer le régime social applicable à vous en tant qu’entrepreneur.

Il est donc essentiel de prendre en compte le régime social de l’entrepreneur et de l’entreprise lors de votre choix de forme juridique. Cela vous permettra de mieux comprendre vos obligations sociales et les cotisations que vous devrez payer, ainsi que les droits sociaux dont vous pourrez bénéficier en tant qu’entrepreneur.

| Forme juridique | Régime social de l’entrepreneur | Régime social de l’entreprise |

|---|---|---|

| Entreprise individuelle | Travailleur non-salarié (TNS) | Selon le choix de l’entrepreneur : |

| – Affiliation à la sécurité sociale des indépendants (SSI) | ||

| – Ou option pour le régime général de la sécurité sociale | ||

| Société par actions simplifiée (SAS) | Option pour le régime général de la sécurité sociale | Régime général de la sécurité sociale |

| Société à responsabilité limitée (SARL) | Option pour le régime général de la sécurité sociale | Régime général de la sécurité sociale |

En résumé, le choix de la forme juridique de votre entreprise aura des conséquences directes sur votre régime social en tant qu’entrepreneur, ainsi que sur le régime social de votre entreprise. Il est important de bien comprendre ces implications afin de prendre la décision la plus adaptée à votre situation.

Conclusion

Le choix de la forme juridique de votre entreprise est une décision importante qui aura des conséquences sur votre activité et votre vie personnelle. Pour créer son entreprise en France, il est crucial de prendre en compte différents critères tels que le nombre d’associés, le montant du capital social, l’étendue de la responsabilité, l’imposition des bénéfices, le régime social du gérant associé, ainsi que le régime fiscal et la crédibilité vis-à-vis des partenaires.

En évaluant attentivement ces critères, vous pourrez choisir la forme juridique qui convient le mieux à votre projet entrepreneurial en France. Une entreprise individuelle peut être adaptée si vous préférez exercer votre activité de manière indépendante, tandis qu’une société peut vous permettre de bénéficier d’une limitation de responsabilité et d’attirer des investisseurs avec un capital social plus important.

N’oubliez pas de prendre en compte tous les aspects de votre activité, y compris vos besoins financiers, l’organisation patrimoniale que vous souhaitez mettre en place, ainsi que le fonctionnement de votre entreprise. En évaluant tous ces éléments, vous serez en mesure de faire le meilleur choix de forme juridique pour votre entreprise et de démarrer votre projet entrepreneurial en toute confiance.

FAQ

Quelles formes juridiques choisir pour créer son entreprise en France ?

Pour créer son entreprise en France, il est important de choisir la forme juridique qui convient le mieux à son activité. Les différentes formes juridiques offrent des avantages et des inconvénients. Il est essentiel de prendre en compte certains critères tels que le nombre d’associés, le montant du capital social, l’étendue de la responsabilité, l’imposition des bénéfices, le régime social du gérant associé, ainsi que le régime fiscal et la crédibilité vis-à-vis des partenaires.

Quels critères prendre en compte pour choisir la forme juridique de mon entreprise en France ?

Pour choisir la forme juridique de votre entreprise, vous devez prendre en compte plusieurs critères. Certains de ces critères incluent le nombre d’associés, le montant du capital social, l’étendue de la responsabilité, l’imposition des bénéfices, le régime social du gérant associé, l’imposition du gérant associé, l’organisation patrimoniale, les besoins financiers de votre entreprise, le fonctionnement de votre entreprise, ainsi que le régime social de l’entrepreneur et de l’entreprise.

Comment choisir la forme juridique de mon entreprise en fonction du nombre d’associés ?

Certaines formes juridiques nécessitent au moins deux associés, tandis que d’autres permettent d’opter pour une entreprise individuelle. Il est donc important de déterminer si vous souhaitez vous associer avec d’autres personnes ou si vous préférez exercer votre activité de manière indépendante.

Comment choisir la forme juridique de mon entreprise en fonction du montant du capital social ?

Certaines formes juridiques exigent un capital social minimum, tandis que d’autres permettent de déterminer librement le montant du capital. Il est donc important de déterminer si vous disposez de ressources financières suffisantes pour constituer un capital social important ou si vous souhaitez démarrer votre activité avec un capital social minimum.

Comment choisir la forme juridique de mon entreprise en fonction de l’étendue de la responsabilité ?

Certaines formes juridiques, comme l’entreprise individuelle, engagent la responsabilité illimitée de l’entrepreneur. En revanche, d’autres formes juridiques, comme les sociétés, permettent de limiter la responsabilité des associés au montant de leur apport en capital.

Comment choisir la forme juridique de mon entreprise en fonction de l’imposition des bénéfices ?

Certaines formes juridiques, comme l’entreprise individuelle, impliquent que les bénéfices réalisés par l’entreprise sont imposés au nom personnel de l’entrepreneur, même s’ils ne sont pas distribués. En revanche, d’autres formes juridiques, comme les sociétés, peuvent opter pour l’impôt sur les sociétés, ce qui peut entraîner une imposition différente.

Comment choisir la forme juridique de mon entreprise en fonction du régime social du gérant associé ?

Selon la forme juridique choisie, le gérant associé peut relever du régime social des travailleurs non-salariés (TNS) ou du régime général de la sécurité sociale. Il est donc important de comprendre les implications du choix de forme juridique sur le régime social du gérant associé.

Comment choisir la forme juridique de mon entreprise en fonction de l’imposition du gérant associé ?

Les rémunérations versées au gérant sont imposées à l’impôt sur le revenu, selon les règles propres à la catégorie de bénéfices dont relève l’activité de la société. Cependant, lorsque la société a opté pour l’impôt sur les sociétés, la rémunération du gérant est imposée à l’impôt sur le revenu dans la catégorie des traitements et salaires.

Comment choisir la forme juridique de mon entreprise en fonction de l’organisation patrimoniale ?

Certaines formes juridiques, comme l’entreprise individuelle, ne permettent pas de séparer le patrimoine personnel du patrimoine professionnel. En revanche, d’autres formes juridiques, comme les sociétés, offrent une séparation entre le patrimoine personnel et le patrimoine professionnel, ce qui peut permettre une meilleure protection du patrimoine personnel.

Comment choisir la forme juridique de mon entreprise en fonction des besoins financiers ?

Si vous avez besoin de financements importants, certaines formes juridiques, comme les sociétés, peuvent être plus adaptées pour attirer des investisseurs. En revanche, si vos besoins financiers sont moins importants, vous pouvez opter pour une entreprise individuelle qui ne nécessite pas de capital social minimum.

Comment fonctionne mon entreprise en fonction de la forme juridique choisie ?

Dans une entreprise individuelle, le dirigeant est seul et prend toutes les décisions de manière autonome. En revanche, dans une société, le dirigeant agit au nom et pour le compte de la société et doit respecter un formalisme plus rigoureux, notamment en obtenant l’autorisation des associés pour certains actes importants.

Quel est le régime social de l’entrepreneur et de l’entreprise en fonction de la forme juridique choisie ?

Selon la forme juridique choisie, l’entrepreneur peut être soumis au régime des travailleurs non-salariés (TNS) ou au régime général des salariés. Il est donc important de comprendre les implications du choix de forme juridique sur le régime social de l’entrepreneur et de l’entreprise.